*ST金洲:收购优胜教育谋保壳 标的可持续经营能力存疑

by 公司观察新浪财经讯 5月26日,*ST金洲发布《关于签署重大资产重组股权收购意向协议的提示性公告》,宣布拟以不超过人民币 5亿元的自有现金收购北京优胜腾飞信息技术有限公司100%股权。

在发布收购意向协议的提示性公告之前,*ST金洲的股价已经连续8个交易日低于1元。而在发布公告后,5月26—28日,*ST金洲的涨幅分别为4.48%、5.71%和5.41%,28日收盘价为0.78元/股,保壳努力的成果已经阶段性显现。

值得关注的是,上市公司拟收购标的优胜教育目前负面缠身,深陷拖欠员工工资、学员退费、多个教学中心关闭的泥潭,可持续经营能力存疑。此外,*ST金洲短期借款远超货币资金余额,支付及偿债能力较差,如何筹备收购对价还未可知。

28 日晚间,*ST金洲再度发布风险提示公告,截止当日收盘,*ST金洲已经连续11个交易日收盘价格均低于1元。根据《深圳证券交易所股票上市规则》的有关规定,公司股票可能将被终止上市。29日,截止发稿,公司股价0.82元/股。

保壳并购饥不择食? 优胜教育负面缠身

对*ST金洲来说,提振股价以避免面值退市已经迫在眉睫。不过以5亿元的现金对价跨界收购一家2019年度净利润负增长,目前经营困难的教育公司,恐怕称不上是一桩好生意。

公告披露,拟收购企业全称为北京优胜腾飞信息技术有限公司,其法人代表陈昊持有85%的股份。优胜腾飞旗下的北京优胜辉煌教育科技有限公司,主要经营面向 3-18 岁学生的课外辅导项目。

优胜教育官网显示,公司的课程体系包括面向6-18岁小初高学生的优胜个性学(一对一到一对三)、面向4-12岁青少年的综合素质培训的优胜派、综合性家庭教育服务中心优胜家和在线教育品牌优胜网校。目前覆盖包括北京、上海、天津在内的34个地区。

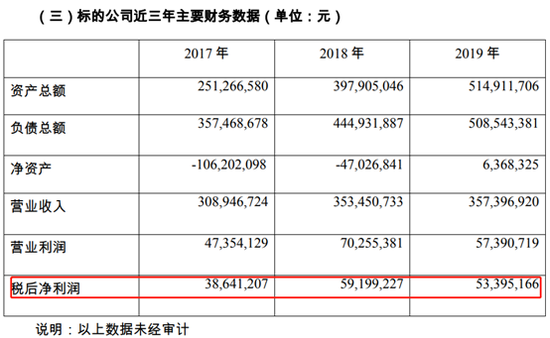

2017年到2019年,优胜教育实现营业收入分别为3.08亿元、3.53亿元、3.57亿元;实现税后净利润分别为3864.12万元、5919.92万元、5339.52万元。增速方面,营业收入增速由2018年的14%下降至2019年的1%;税后净利润由53%的正增长转为-10%的负增长。

2020年或是受疫情影响,优胜教育的日子貌似不太好过,接连被爆出拖欠员工工资和学员退费、多个教学中心关闭等消息。据媒体4月11日的报道,优胜教育长沙多个教学网点关闭,多名教师在被长期拖欠工资后离职,70多名家长在联系不到校方的情况下选择报警来解决退费需求,而相关加盟投资人表示其200万投资款已经赔光。

据悉优胜教育在长沙的10家门店中,9家为加盟性质。

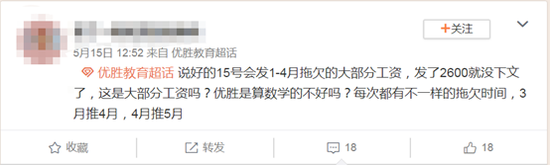

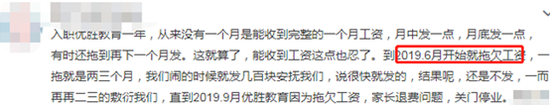

在新浪微博优胜教育超话中,多名员工发文“网上讨薪”,称工资延期,由3月推4月、4月推5月;也有人称2019年6月就开始拖欠工资。在天眼查平台上,有家长称截止2019年12月18日,耗时10个月还没有收到学费退款;还有用户质疑公司良心+实力=优胜的核心理念。

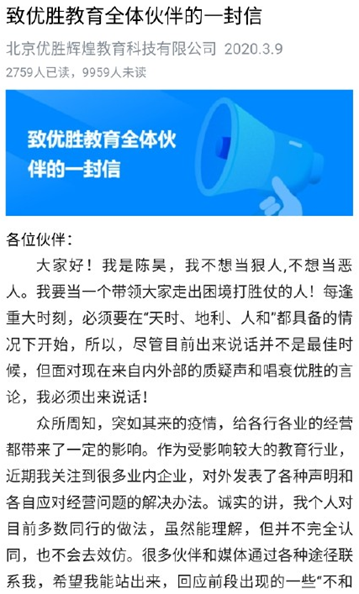

另外有微博网友爆料,优胜教育控股股东陈昊在3月9日曾发《致优胜教育全体伙伴的一封信》,表示企业受疫情影响较大,所以从保障经营、预付资金挤兑风险考虑对部分资金进行了长期规划和管控。同时,为了搭建线上交付系统也占用了部分资金,导致了部分员工薪酬延迟发放。此外,陈昊还表示公司推出了全民营销的策略。

或许是基于优胜教育目前不太良好的经营现状,拟约定的业绩承诺中,优胜教育2020年承诺实现净利润仅有2000万元,低于2017-2019年的净利润。在后续三年的业绩承诺期里,优胜教育分别给出不低于7000万元、1亿元、1.4亿元和1.7亿元的业绩承诺,4年总计承诺净利润5亿元,与目前拟定的交易对价相等。对价支付方面,拟定5年分期付款。

虽然现金收购的方式不需要证监会行政许可,程序相对简单,利于项目快速落地,但对金洲慈航来说,5亿元的总现金对价也是个不小的负担。2019年年报显示,金洲慈航货币资金余额为5.93亿元,短期借款高达93.27亿元,一年内到期的非流动负债为1.5亿元,一年内需要偿还的负债合计94.77亿元,远超货币资金余额。除此之外,5.93亿元货币资金中有3.28 亿元已受限,部分银行账户被冻结。

所以在金洲慈航发布公告后不久,深交所就下发关注函,要求公司就业绩承诺实现、交易的商业合理性、支付方式合理性等方面进行解释。

假设此次现金收购最终顺利实现,那么资金紧张的交易双方便均得到了喘息之机。只不过钱从哪里来?

跨界并购黑历史

金洲慈航原名金叶珠宝,2015年重大资产重组后更名。当年金洲慈航以发行股份和支付现金结合的方式收购丰汇租赁90%股权,总对价高达59.5亿元,形成商誉36.65亿元。金洲慈航在交易报告书中表示,此次交易从上市公司角度来讲,可以进入融资服务业,提升公司未来的盈利能力,丰富融资渠道;从丰汇租赁的角度看,可以结合上市公司在黄金行业上下游资源,实现产业与金融的有效结合。

在其后三年业绩承诺期内,丰汇租赁顺利达标。2015—2017年丰汇租赁90%股权对应的承诺业绩分别为4.5亿元、7.2亿元、9亿元;实际业绩分别为5.02亿元、8.06亿元、7.63亿元,三年合计20.7亿元,以超承诺数2.34 万元的成绩“踩线”完成。

除此之外,在2015—2017年间,租赁业务营业收入虽然只占金洲慈航总收入不到三成,但却贡献了年均过半的毛利。

但是在业绩承诺期后,丰汇租赁业绩出现变脸。2018年营收大降66.56%至8.94亿元,2019年营收微降1.96%至8.77亿元,但毛利亏损13.88亿元。

金洲慈航曾表示,2018年丰汇租赁业绩下滑主要是由于金融去杠杆不断深入,资金市场银根紧缩,丰汇租赁资金渠道收窄,导致融资成本增加,抵消了存续融资租赁项目所产生的部分收益。客户现金流短缺,陆续出现逾期归还租金情况。

2018年金洲慈航确认资产减值损失19.27亿元,其中商誉减值损失4.98亿元;2019年确认信用和资产减值损失共47.97亿元,其中商誉减值损失31.67亿元。

目前金洲慈航已经就丰汇租赁的出售事宜签订了框架协议。

年报审计师对金洲慈航2019年财报出具了保留意见,形成保留意见的基础包括1、丰汇租赁委托贷款余额74.85亿元,本年计提坏账4.56亿元。审计师未能获取贵公司计提减值充分、适当的审计证据,无法判断该等资产减值计提是否合理。2、丰汇租赁等对北京瑞丰联合科技有限公司等单位委托贷款金额24.35亿元、其他应收款余额1.48亿元,审计师无法识别该等单位是否与金洲慈航存在关联方关系,也无法判断这些款项的最终流向与实际用途和可收回性。3、2019年,金洲慈航控股子公司丰汇租赁等委托贷款业务确认收入4.64亿,由于无法取得充分适当的审计证据,对收入确认的真实性及合理性审计师无法核实。

深交所于5月8日就相关问题对金洲慈航下发了年报问询函,5月29日,金洲慈航公告称将第三次延期至6月5日回复。(文/上市公司研究院 何吾)

海量资讯、精准解读,尽在新浪财经APP