[이슈분석]1분기 반도체 장비, 삼성 수주에 실적 '희비'…디스플레이는 中서 기회

세메스·원익IPS 등 삼성 협력사 신바람

일본산 장비 국산화·해외 개척 등 성과

디스플레이 업체, 수출 시장서 高실적

AP시스템·DMS, 영업이익 갑절 증가

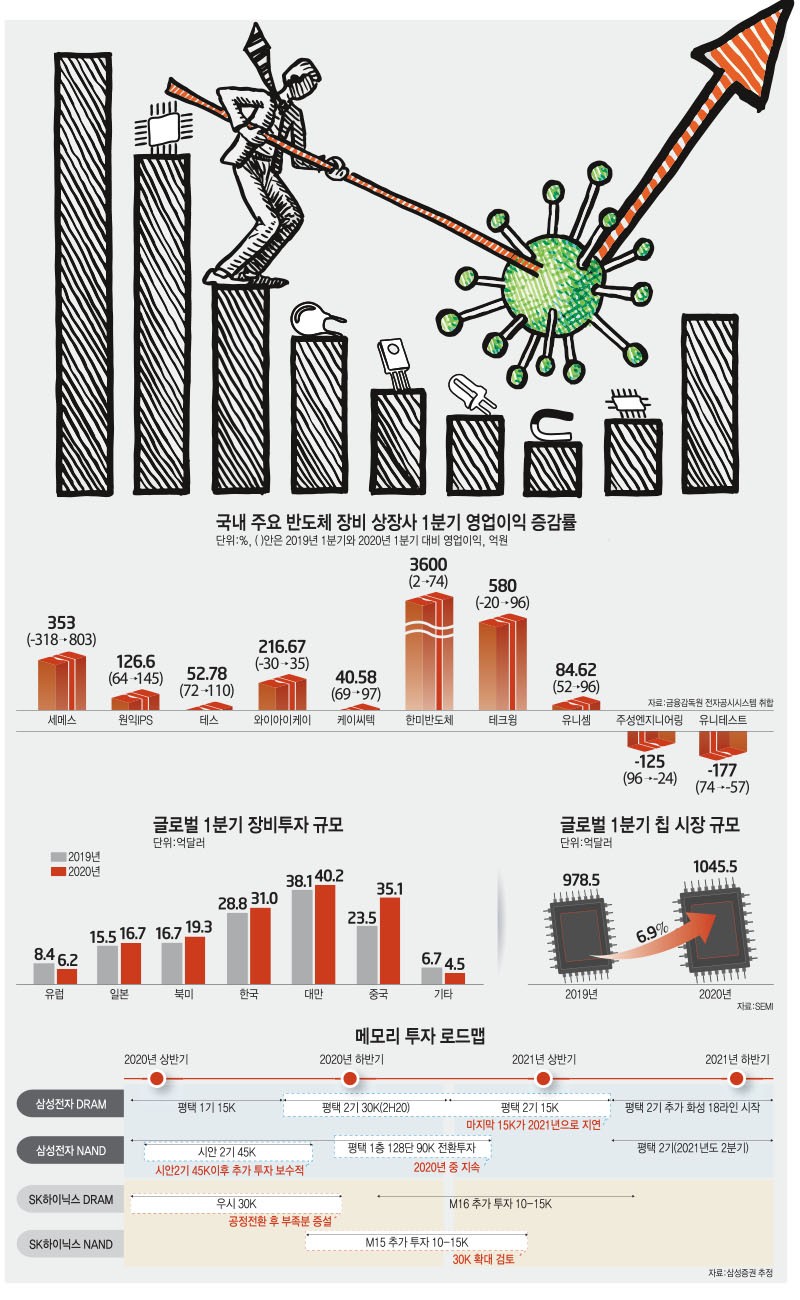

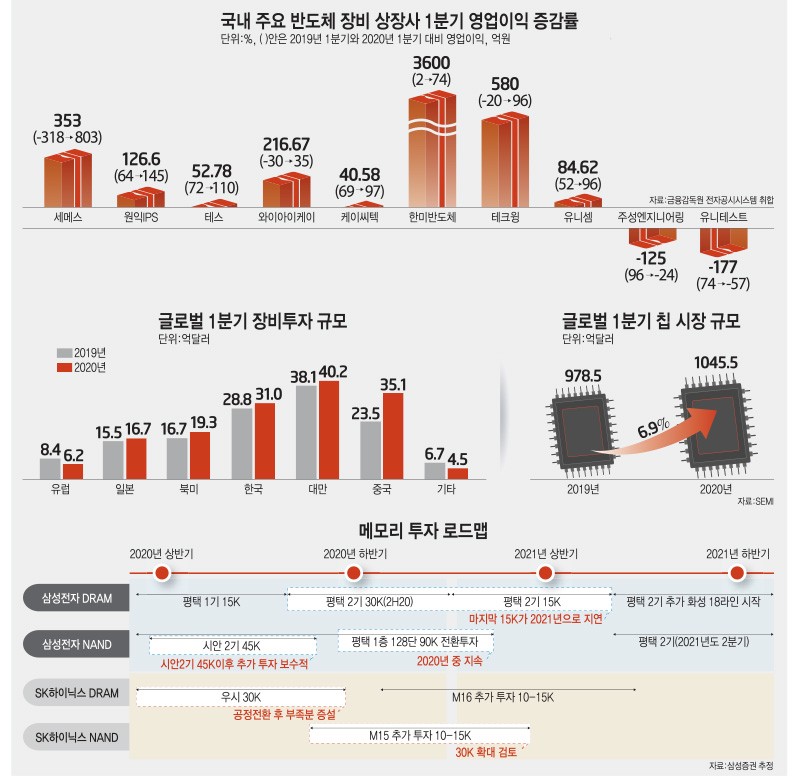

📁관련 통계자료 다운로드국내 주요 반도체 장비 상장사 1분기 영업이익 증감률글로벌 1분기 장비투자 규모글로벌 1분기 칩 시장 규모

#국내 주요 반도체 장비 업계가 코로나19 팬데믹(세계적 대유행)에도 불구하고 1분기 양호한 실적을 거둔 것으로 나타났다. 지난해 급작스런 메모리 불황으로 전방 시장이 악화됐지만 작년 말부터 시작된 메모리 수요 회복에 따른 삼성전자의 설비 투자 재개로 삼성에 반도체 장비를 공급한 기업 실적이 눈에 띄게 호전됐다. 디스플레이 장비는 전반적인 시장 침체 속에 중국 등 해외 시장 개척에 적극 나선 기업들이 선전하는 모습을 보였다.

지난 1분기 삼성전자 반도체 공장에 각종 장비를 공급하는 국내 업체 실적이 상당히 개선됐다. 국내 양대 반도체 장비 제조사인 세메스와 원익IPS가 대표적인 예다.

삼성전자 자회사이기도 한 세메스는 올 1분기 영업이익 803억원을 기록했다. 지난해 같은 기간 318억원 적자를 낸 것에 비해 무려 1000억원 이상 큰 폭 증가한 수치다.

세메스 매출은 전년 대비 5배 가까이 성장한 5364억원을 기록했다. 회사는 지난해 1조1300억원 매출을 기록했는데, 1년 동안 기록한 매출의 절반가량을 단 한 분기 만에 달성한 것이다. 올해 세메스는 2018년 당시 기록했던 1조8000억원 매출이 목표인 것으로 알려진다.

세메스는 일본 도쿄일렉트론(TEL)이 만들던 낸드플래시용 콘택트 장비를 국산화해 삼성의 신규 낸드 기지인 시안2공장에 납품하며 국산 장비 업체 저력을 과시했다.

이밖에도 세정 장비 등 회사 주력 장비를 지난해 4분기부터 삼성전자에 상당량 납품해 매출을 확대한 것으로 알려진다.

원익IPS도 1분기 산뜻한 출발을 했다. 원익IPS의 1분기 영업이익은 145억원으로, 지난해 같은 기간 기록한 64억원보다 2배 이상 증가한 영업이익을 기록했다.

원익IPS는 삼성 5나노 라인, 시안 2공장, 평택 P2 등 다양한 삼성 신규 설비에 증착, 열처리(퍼니스) 장비 등을 납품하고 있는 것으로 파악된다. 특히 시안 설비에는 100단 이상 낸드플래시 제조에도 대응할 수 있는 차세대 몰딩 장비를 공급하면서 매출에 긍정 영향을 미쳤다.

SK하이닉스 주요 장비 공급 업체로 알려졌던 테스도 삼성전자 공급량을 늘리면서 선전했다. 테스는 올 1분기 110억원의 영업이익을 기록했다. 매출액은 589억원이다. 영업이익률이 20%에 육박하는데다, 영업이익이 지난해 같은 기간보다 52% 증가하며 호실적을 거뒀다.

업계 관계자는 “테스의 하드마스크 증착(ACL)장비와 건식 식각(GPE) 장비 등이 골고루 삼성전자에 납품되고 있다”고 전했다.

후공정 업체도 삼성전자 투자의 수혜를 봤다. 반도체 검사장비 업체 와이아이케이의 경우 지난해 반도체 제조사 투자 부진으로 119억원 영업 손실을 봤지만, 올해 삼성 신규 투자 영향으로 1분기 35억원 영업이익을 기록했다.

반도체 장비 분야에서는 삼성전자 투자가 기회로 작용한 모습이지만 디스플레이 분야에서는 국내보다 해외에 시장이 열린 양상이었다.

OLED 패널 제조 장비 업체 AP시스템의 올 1분기 영업이익은 지난해 같은 기간보다 2배 이상 증가한 79억원을 기록했다.

AP시스템은 중국 디스플레이 제조사 BOE와 CSOT에 관련 장비를 납품하면서 매출이 크게 올랐다. BOE에는 지난 2월 1493억원 규모 장비를 수주했고, CSOT와는 지난 1월 848억원 상당 장비를 공급하는 계약을 맺었다.

또 다른 디스플레이 장비사 DMS도 해외 시장서 기회를 잡은 경우다. DMS 역시 영업이익이 2배 이상 증가한 51억원을 기록했다.

DMS는 올 1분기 CSOT, 장시 인핀텍 등 중국 디스플레이 제조사에 장비를 수출하면서 호실적을 거뒀다.

특정 고객에 치우치지 않고 고객 다변화로 수익 개선을 일궈낸 기업도 있다. 한미반도체는 1분기 매출 391억원, 영업이익 71억원을 달성해 작년 한해 벌어들인 영업이익(144억원)의 절반을 1분기에 거둬들였다. 한미반도체의 수출 비중은 70% 이상으로, 고객사가 다변화된 건 국내 장비 업계에서는 상당히 이례적인 경우다. 한미반도체는 칩 절단부터 세척, 검사, 적재까지 처리하는 '비전 플레이스먼트' 장비 세계 1위를 차지하고 있다.

반면 특정 고객사 의존도가 높은 기업은 희비가 엇갈리는 모습을 보였다. 주성엔지니어링은 자사 반도체 장비를 주로 SK하이닉스에게 공급해왔다. 그러나 SK하이닉스가 올해 상당히 보수적인 기조로 투자를 진행하면서 반도체 분야 매출이 큰 폭으로 감소했다. 이 회사 반도체 장비 매출은 지난해 같은 기간 322억원이었지만, 올해 156억원으로 감소했다.

SK하이닉스에 메모리 테스트 장비를 공급하는 유니테스트도 실적이 감소했다. 유니테스트 반도체 검사장비 분야 매출은 지난해 1분기 216억원에서 올해 88억원으로 56% 줄었다. 장비 생산대수도 작년 동기 대비 36% 감소한 21대에 불과했다. 1분기 적자 전환에 적잖은 영향을 미친 것으로 보인다.

장비 업계 관계자는 “최근 위기 요인을 최소화하기 위해 장비 업체들이 고객사를 늘려가는 데 공을 들이고 있다”고 전했다.

강해령기자 kang@etnews.com

#국내 주요 반도체 장비 업계가 코로나19 팬데믹(세계적 대유행)에도 불구하고 1분기 양호한 실적을 거둔 것으로 나타났다. 지난해 급작스런 메모리 불황으로 전방 시장이 악화됐지만 작년 말부터 시작된 메모리 수요 회복에 따른 삼성전자의 설비 투자 재개로 삼성에 반도체 장비를 공급한 기업 실적이 눈에 띄게 호전됐다. 디스플레이 장비는 전반적인 시장 침체 속에 중국 등 해외 시장 개척에 적극 나선 기업들이 선전하는 모습을 보였다.

지난 1분기 삼성전자 반도체 공장에 각종 장비를 공급하는 국내 업체 실적이 상당히 개선됐다. 국내 양대 반도체 장비 제조사인 세메스와 원익IPS가 대표적인 예다.

삼성전자 자회사이기도 한 세메스는 올 1분기 영업이익 803억원을 기록했다. 지난해 같은 기간 318억원 적자를 낸 것에 비해 무려 1000억원 이상 큰 폭 증가한 수치다.

세메스 매출은 전년 대비 5배 가까이 성장한 5364억원을 기록했다. 회사는 지난해 1조1300억원 매출을 기록했는데, 1년 동안 기록한 매출의 절반가량을 단 한 분기 만에 달성한 것이다. 올해 세메스는 2018년 당시 기록했던 1조8000억원 매출이 목표인 것으로 알려진다.

세메스는 일본 도쿄일렉트론(TEL)이 만들던 낸드플래시용 콘택트 장비를 국산화해 삼성의 신규 낸드 기지인 시안2공장에 납품하며 국산 장비 업체 저력을 과시했다.

이밖에도 세정 장비 등 회사 주력 장비를 지난해 4분기부터 삼성전자에 상당량 납품해 매출을 확대한 것으로 알려진다.

원익IPS도 1분기 산뜻한 출발을 했다. 원익IPS의 1분기 영업이익은 145억원으로, 지난해 같은 기간 기록한 64억원보다 2배 이상 증가한 영업이익을 기록했다.

원익IPS는 삼성 5나노 라인, 시안 2공장, 평택 P2 등 다양한 삼성 신규 설비에 증착, 열처리(퍼니스) 장비 등을 납품하고 있는 것으로 파악된다. 특히 시안 설비에는 100단 이상 낸드플래시 제조에도 대응할 수 있는 차세대 몰딩 장비를 공급하면서 매출에 긍정 영향을 미쳤다.

SK하이닉스 주요 장비 공급 업체로 알려졌던 테스도 삼성전자 공급량을 늘리면서 선전했다. 테스는 올 1분기 110억원의 영업이익을 기록했다. 매출액은 589억원이다. 영업이익률이 20%에 육박하는데다, 영업이익이 지난해 같은 기간보다 52% 증가하며 호실적을 거뒀다.

업계 관계자는 “테스의 하드마스크 증착(ACL)장비와 건식 식각(GPE) 장비 등이 골고루 삼성전자에 납품되고 있다”고 전했다.

후공정 업체도 삼성전자 투자의 수혜를 봤다. 반도체 검사장비 업체 와이아이케이의 경우 지난해 반도체 제조사 투자 부진으로 119억원 영업 손실을 봤지만, 올해 삼성 신규 투자 영향으로 1분기 35억원 영업이익을 기록했다.

반도체 장비 분야에서는 삼성전자 투자가 기회로 작용한 모습이지만 디스플레이 분야에서는 국내보다 해외에 시장이 열린 양상이었다.

OLED 패널 제조 장비 업체 AP시스템의 올 1분기 영업이익은 지난해 같은 기간보다 2배 이상 증가한 79억원을 기록했다.

AP시스템은 중국 디스플레이 제조사 BOE와 CSOT에 관련 장비를 납품하면서 매출이 크게 올랐다. BOE에는 지난 2월 1493억원 규모 장비를 수주했고, CSOT와는 지난 1월 848억원 상당 장비를 공급하는 계약을 맺었다.

또 다른 디스플레이 장비사 DMS도 해외 시장서 기회를 잡은 경우다. DMS 역시 영업이익이 2배 이상 증가한 51억원을 기록했다.

DMS는 올 1분기 CSOT, 장시 인핀텍 등 중국 디스플레이 제조사에 장비를 수출하면서 호실적을 거뒀다.

특정 고객에 치우치지 않고 고객 다변화로 수익 개선을 일궈낸 기업도 있다. 한미반도체는 1분기 매출 391억원, 영업이익 71억원을 달성해 작년 한해 벌어들인 영업이익(144억원)의 절반을 1분기에 거둬들였다. 한미반도체의 수출 비중은 70% 이상으로, 고객사가 다변화된 건 국내 장비 업계에서는 상당히 이례적인 경우다. 한미반도체는 칩 절단부터 세척, 검사, 적재까지 처리하는 '비전 플레이스먼트' 장비 세계 1위를 차지하고 있다.

반면 특정 고객사 의존도가 높은 기업은 희비가 엇갈리는 모습을 보였다. 주성엔지니어링은 자사 반도체 장비를 주로 SK하이닉스에게 공급해왔다. 그러나 SK하이닉스가 올해 상당히 보수적인 기조로 투자를 진행하면서 반도체 분야 매출이 큰 폭으로 감소했다. 이 회사 반도체 장비 매출은 지난해 같은 기간 322억원이었지만, 올해 156억원으로 감소했다.

SK하이닉스에 메모리 테스트 장비를 공급하는 유니테스트도 실적이 감소했다. 유니테스트 반도체 검사장비 분야 매출은 지난해 1분기 216억원에서 올해 88억원으로 56% 줄었다. 장비 생산대수도 작년 동기 대비 36% 감소한 21대에 불과했다. 1분기 적자 전환에 적잖은 영향을 미친 것으로 보인다.

장비 업계 관계자는 “최근 위기 요인을 최소화하기 위해 장비 업체들이 고객사를 늘려가는 데 공을 들이고 있다”고 전했다.

강해령기자 kang@etnews.com