長期低利率真如巴菲特所說的「股市大好」?有沒有其它隱憂?

by 財訊| 我們想讓你知道的是 今年的新冠病毒疫情嚴峻,至少上半年看來經濟大衰退難以避免,但是全球主要國家在財政及貨幣政策上的給力程度,也是前所未見的強大,不過仍然有兩種情境,可能威脅美股40年的大多頭。 |

口述:劉俊杰|整理:段詩潔

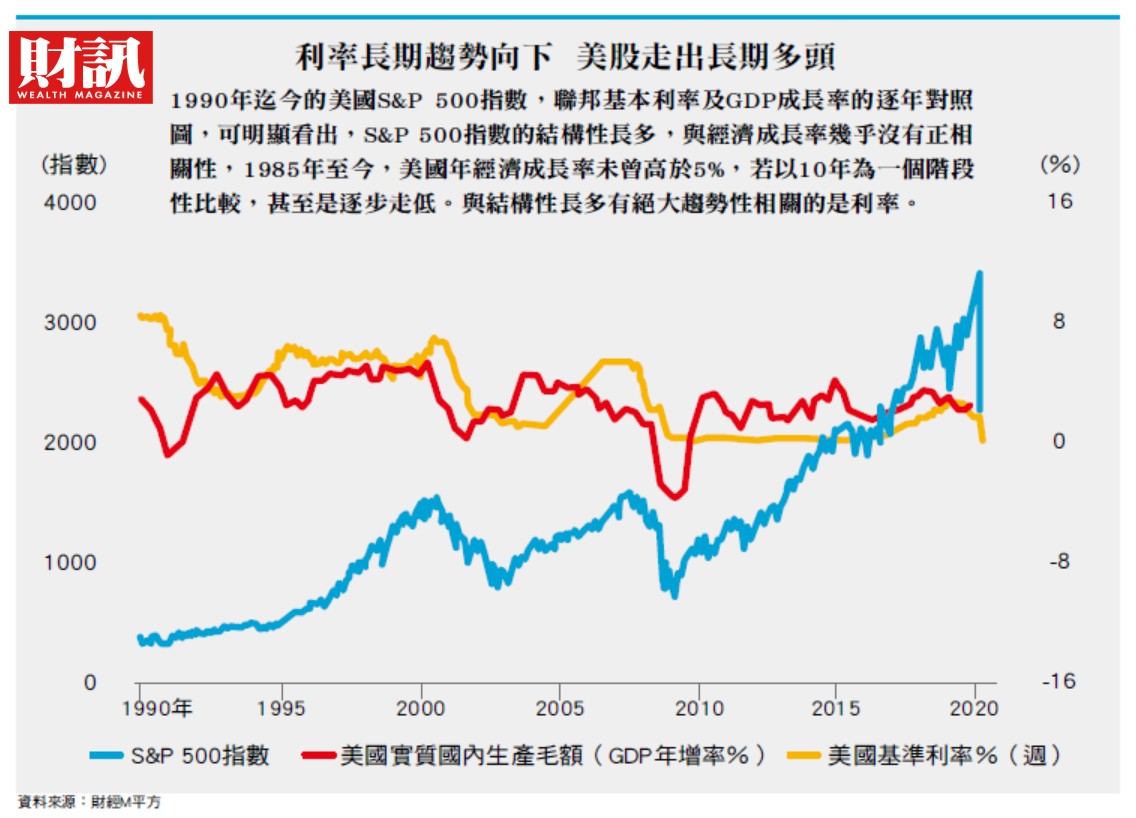

長期以來,股價與經濟成長並沒有太大的關係,與結構性長多有絕大趨勢性相關的是利率。長期低利率更加強化巴菲特所說的,長期持有優質股票的「複利」效果。

談到利率,大多數人的認知,多是用來與持有資產的殖利率比較,如股票的股息,債券的債息,房地產的租金收益率等。

另外一個認知,是視為投資與消費行為的機會成本。利率是資金的機會成本,機會成本一詞是由英文直譯而來,個人則認為可由效益成本來解釋,也就是說:利率是資金的效益成本。

例如投資行為,本來沒有錢,你是不能投資的,結果因為借到一筆錢,於是發生了投資的效益,消費行為亦是如此,投資與消費的效益,若沒有這筆錢便無法成就,因此必須付出這個成本,這樣的解釋對一般人來說,可能更容易理解。

自由現金流量,才真正屬於股東

一般而言,市場對於低利率的認知,就是效益成本很低,大家就比較願意投資與消費;但這些其實都是屬於一次性的行為,而非結構性的改變。低利率更重要的意涵是,長期低利率更加強化巴菲特所說的長期持有優質股票的「複利」效果。

一般人對複利的直覺,就是把錢存在銀行,讓利率等比級數地往上一直滾。可是現在利率水準這麼低,其實沒有辦法靠存款去產生複利的效果,可以想像1.01的n次方與1.07的n次方差別很大。利率愈高,才能產生愈大的複利效果,存款的概念就類似這樣。

那麼,巴菲特所說的複利概念又是什麼?講的其實是企業的自由現金流量,在未來經過適度折現後,仍能如雪球般愈滾愈大。企業的價值是從永續的觀點來看,而不是從一個年度來看。

理論上,一家企業存續期間,所創造的自由現金流量經過合理折現之後的總值,就是這家企業的價值。

這句話雖然有點長,卻相當嚴謹。再簡化一些,一家公司的價值,等於該公司未來可以產生的所有自由現金流量折現後的總和。

低利率、低通脹,造就低折現率

自由現金流量的概念是,稅前純益加上折舊減去資本支出。企業經營,第一要產生稅前盈餘,而折舊是不能列在盈餘裡面,但它其實是一種現金,從固定設備投資每年分攤把它提回來。而企業為了永續經營,必須做資本支出。因此自由現金流量才是淨自由現金,可以發股息,可以買庫藏股,可以進行併購,等於是股東可以真正自由運用的部分。所以巴菲特也稱自由現金流量為「股東盈餘」,也就是說,自由現金流量才是真正屬於股東的。

但是,未來的錢不等於現在的錢,需要時間等待,也有一定風險,所以在估算企業價值的時候,需要把未來的這些現金流量打一個折扣,折算到現在的價值,也就是折現率。低利率、低通脹的時代,折現率一定是低的。

以保險公司為例,在1990年賣的躉繳保單全都大賠,因為當時試算的折現率最少有6、7%;之後雖然利率降到1%,對於投保的人來說,等於仍在享受6、7%的複利。

為什麼長期低利率威力非常驚人?以巴菲特為例子,他在1990年代估算企業自由現金流量時,折現率是用9%來試算;也就是說,在9%的折現壓力之下,一家企業的自由現金流量每年必須要增加超過9%,才能勉強維持數年後的每年現金流量至少不低於現值。9%的折現率來自當時的利率水準加上風險貼水。

2009年以後,美國利率長期維持在平均1%左右,加上風險貼水,合理的折現率可能只有3、4%。換句話說,一家企業的自由現金流量,只要每年可以增加超過3、4%,未來年度的現金流量現值就會愈滾愈大。

很多人忘了這一點:假設企業每1年獲利都成長,自由現金流量會慢慢增加;可是如果折現率很高,其實自由現金流量淨現值在未來的年度並沒有提升。

例如像1990年代巴菲特認為合理的折現率是9%,如果今年度的自由現金流量比去年成長9%,但因為折現率是9%,等於企業的自由現金流量是沒有增加的。

可是當合理折現率降到3、4%時,企業若同樣有9%的名目成長,那麼企業現金流量的現值,今年比起去年就增加了5%。也就是說,如果長期維持低利率環境,等於是企業的自由現金流量現值,每年多了5%的複利增值。

折現率在企業長期經營上,扮演相當重要的角色。這有點像名目利率與實質利率的概念,真正優質企業的自由現金流量折現之後的價值是要成長的,而不是只有名目上的成長。

讓自由現金流量極大化有幾個方向,一是稅前純益要成長,二是資本支出不宜太大,三是長期累積的折現率愈低愈好。未來年度的折現率愈低,創造的現金實質增值就愈大,這就是低利率最大的威力。

折現率愈低,現金實質增值愈大

如果看美股月線圖,其實從1982年就開始走多頭,走到現在都還沒有結束,走了快40年多頭。而這40年來唯一不變的結構,就是利率長期走低,從20%一路掉到2009年的零,之後最高恢復到2.25%,現在又降到零。

美國利率從上一個世紀1980年代最高20%,1990年代降到約6~7%,這個世紀以來未曾超過5%,大部分時間在1%上下。如果你在1990年投資一家美國優質企業,折現率是用9%設算,並持有至今,這30年來真正的折現率其實平均只有4、5%左右。

這家企業如果在當時高達9%的折現率都能過得不錯,現在怎麼不可能過得更好?這就是為什麼美國很多企業自由現金流量愈來愈多,不是派發股息就買庫藏股,或是進行投資併購。

利率從20%一路降,代表愈早投資,未來自由現金流量增值愈大,這是為什麼道瓊指數與標普500指數可以一路這樣走多。40年來,其實美股並沒有進入空頭,每次回頭都只是修正,包括2000年、2008年股災,都仍呈現一底比一底高的形態。

當然,基本的母數(稅前純益)不能下降,否則再低的折現率,仍然無法使自由現金流量免於衰退。這也是美股在2000年(經濟成長率趨近於零),及2009年(經濟負成長)大幅修正的主因。

兩種情境,恐終結美股大多頭

今年的新冠病毒疫情嚴峻,至少上半年看來,經濟大衰退難以避免,但是全球主要國家在財政及貨幣政策上的給力程度,也是前所未見的強大。因此,個人認為,美股將重現類如2000年及2009年的發展,一波見底後,盤整個半年左右,即重現多頭。

展望未來3、5年,有兩種情境會是終結美股40年大多頭的重大威脅。

第1個是再出現類如2009年及今年這種「級數」的全球性大動盪。為了挽救今年的疫情危機,全球主要國家在財政及貨幣政策上已使出渾身解數,如果中短期內再來一次類似危機,將出現「彈盡援絕」的困境,美股40年的大多頭將畫上休止符。

第2個是中美的競合關係如何演變。如果持續劍拔弩張,甚至演變到一發不可收拾的擦槍走火,全球經濟及股市將出現比1929年更嚴酷的長期大蕭條。

黃金近期的漲勢,其實隱含了市場對這兩種可能情境的避險需求。

更多《財訊》文章

延伸閱讀

責任編輯:丁肇九

核稿編輯:翁世航