Amélioration confirmée en mai – Monday Report de Bordier

by BordierOn enregistre une amélioration dans les PMI manufacturier et des services. Message identique de l’indice ZEW.

Economie

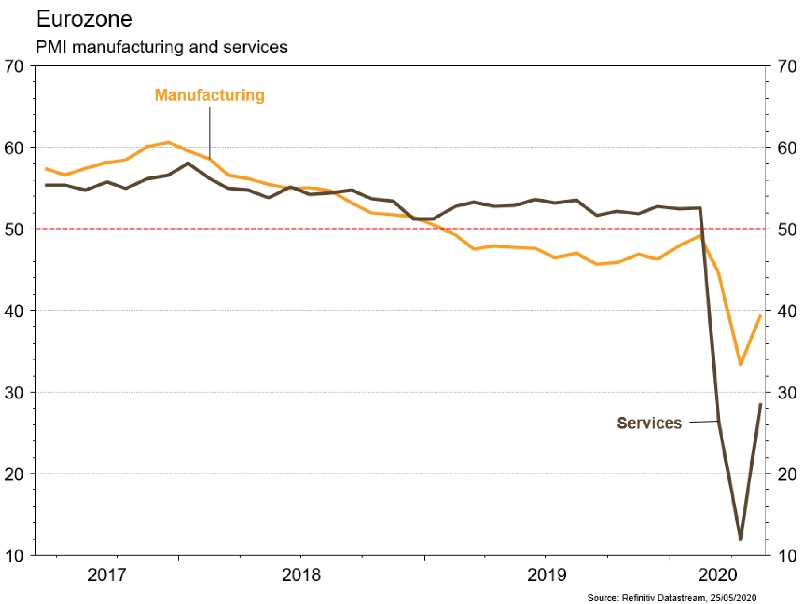

Les chiffres publiés confirment que le point bas d’activité était au mois d’avril, avec une amélioration au mois de mai. Ainsi, aux États-Unis, dans le secteur immobilier, si l’activité (mises en chantier et permis de construire en avril reculaient encore de 30,2% et de 20,8% m/m) déçoit, la confiance des promoteurs (NAHB) se redresse de 30 à 37 en mai. De même, on enregistre une amélioration dans les PMI manufacturier (de 36,1 à 39,8) et des services (de 26,7 à 36,9). Nous observons une évolution similaire dans les PMI de la zone euro: le manufacturier remonte de 33,4 à 39,5 et celui des services de 12 à 28,7 en mai. Message identique de l’indice ZEW (confiance des analystes) qui passe de 25.2 à 46 le même mois.

Climat

Le Danemark, engagé sur une baisse de 70% de ses émissions de CO2 en 2030 vs 1990 et une neutralité carbone en 2050, prévoit la construction de deux «îles énergétiques» d’une puissance totale de 4GW en éoliennes off-shore. La proposition du gouvernement doit être validée par le Parlement. La production visée, supérieure à la consommation des ménages danois, sera en partie exportée.

Sentiment des traders

Bourse

Les marchés sont toujours hésitants, partagés entre la réouverture des économies européennes et les nouvelles tensions sino-américaines. A noter que les indices américains sont au contact de résistances techniques majeures. Du côté macro, de nombreux chiffres outre-Atlantique sur l’immobilier ainsi que le PIB et les commandes de biens durables vont rythmer la semaine.

Devises

L’annonce du plan d’aide franco-allemand de 500 mia a propulsé l’€/$ jusqu’à 1,1006 avant de retomber à €/$ 1,0870 ce matin, n’ayant pas cassé la res. à €/$ 1,1070 nous anticipons un euro plus faible, objectifs €/$ 1,08, 1,0730. Les tensions dans les relations sino-américaines nous incitent à la prudence, ceci pourrait pousser notre CHF (€/CHF 1,0585, $/CHF 0,9730) et l’or à la hausse. $/CHF sup. 0,9650 res. 0,9910, GBP/$ sup. 1,2075 res. 1,2340, €/CHF 1,05 res. 1,0660, XAU/$ sup. 1685 res. 1800.

Marchés

La proposition d’un plan de relance européen par Berlin et Paris et les avancées sur la découverte d’un vaccin ont permis à la semaine écoulée d’être en mode «RISK ON»: les actions progressent de 3,2% (MSCI Monde) et les «spreads» de crédit se resserrent (-50pb sur le segment à haut rendement aux États-Unis). Les taux souverains sont plutôt stables et l’or perd 0,4% malgré le recul du dollar américain (dollar index: -0,5%). À suivre cette semaine: indicateurs économiques régionaux (Chicago, Dallas, Richmond, Kansas), confiance des ménages, prix de l’immobilier et commandes de biens durables aux US; indices de confiance de la CE, confiance des ménages et indices des prix à la consommation dans la zone euro; PMI manufacturier et des services (Caixin et officiel) en Chine.

Marché suisse

A suivre cette semaine: statistiques de production, commandes et chiffres d’affaires du secteur secondaire au T1 (OFS), commerce extérieur/exportations horlogères avril (AFD), baromètre de l’emploi au T1 (OFS) et baromètre conjoncturel (KOF).

Sinon, les sociétés suivantes publieront des chiffres: Aryzta (marche des affaires au T3), Ypsomed et Dottikon (résultats 2019/20).

Actions

ASTRAZENECA (Core Holding) a reçu une subvention de 1 milliard de dollars de la BARDA (agence américaine pour la recherche biomédicale avancée) pour le développement du vaccin candidat Covid-19 (actuellement en phase I/II) en collaboration avec l’Université d’Oxford. Ce montant servira au financement d’une future phase III, notamment en pédiatrie, et à l’augmentation des capacités de production.

BECTON DICKINSON (Satellite US) a annoncé la semaine dernière une augmentation de capital de 1,5 milliard de dollars et l’émission d’une convertible de 1,5 milliard de dollars. Ces montants financeront le développement de la société en organique, de futures acquisitions et le remboursement d’une partie de la dette.

FACEBOOK (US Core Holding) fait un grand pas vers le eCommerce avec le lancement de Facebook Shops, une application gratuite de boutique en ligne à destination surtout des petits commerçants, qui sont durement touchés par la pandémie de Covid-19. Cette «marketplace» de grande ampleur pourrait à terme bousculer le marché durablement.

FAURECIA (Sortie de la liste Satellites): malgré la résilience du groupe en 2019 et début 2020, nous devenons plus prudents sur le dossier. Le T2 sera très difficile (production -45%/cash burn accru) alors que les stocks élevés en concessions et des ventes faibles décalent la perspective de redémarrage de la production à la fin du T3 ou au T4 2020… avec des estimations 2020 revues significativement à la baisse (CA/marge/BPA).

Obligations

Les taux US ont été légèrement haussiers sur la semaine, tirés par la hausse des break-even, eux-mêmes soutenus par la hausse du pétrole et des matières premières. Ces hausses ont également permis un rattrapage des segments énergies et métaux au sein des indices High Yield qui a permis une forte performance de ces indices ainsi que des souverains émergents dont la performance sur la semaine s’établit à 3.18% contre 3.21% pour le MSCI World.

Graphique du jour

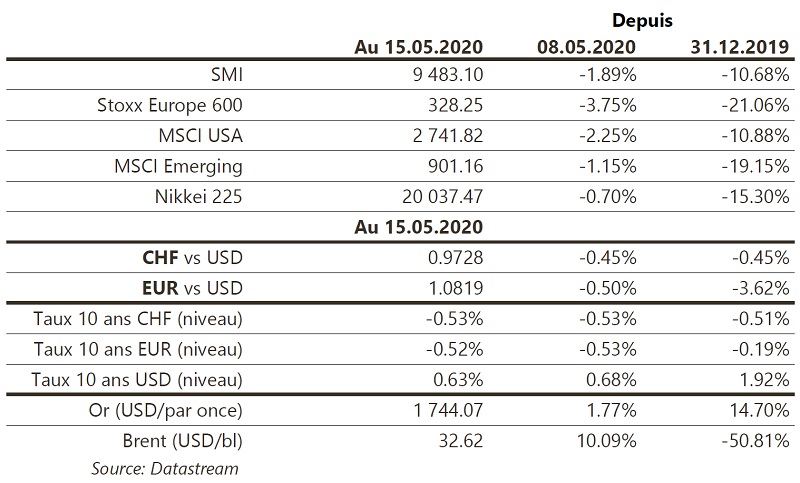

Performances