一季度券商资管20强:中信证券榜首 12家主动管理规模超50%

by 王帅炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题:一季度券商资管20强榜单出炉:中信证券雄踞榜首,12家券商主动管理规模超50%

进入2020年,各大券商在资管业务转型上持续加码,去通道、提升主动管理能力取得阶段性效果。

日前,中国证券投资基金业协会披露了今年一季度资产管理业务各项排名。整体来看,一季度排名前20券商多数资管规模较2019年四季度进一步压缩;就单家情况而言,中信证券在月均资产管理规模及主动管理资产月均规模上均拔得头筹。

在2019年年报中,多数券商表示将在2020年进一步提升主动管理规模和能力。中证君梳理发现,主动管理资产月均规模排名前20的券商中,有12家主动管理规模占资管总规模比重超过50%。

整体规模持续压缩

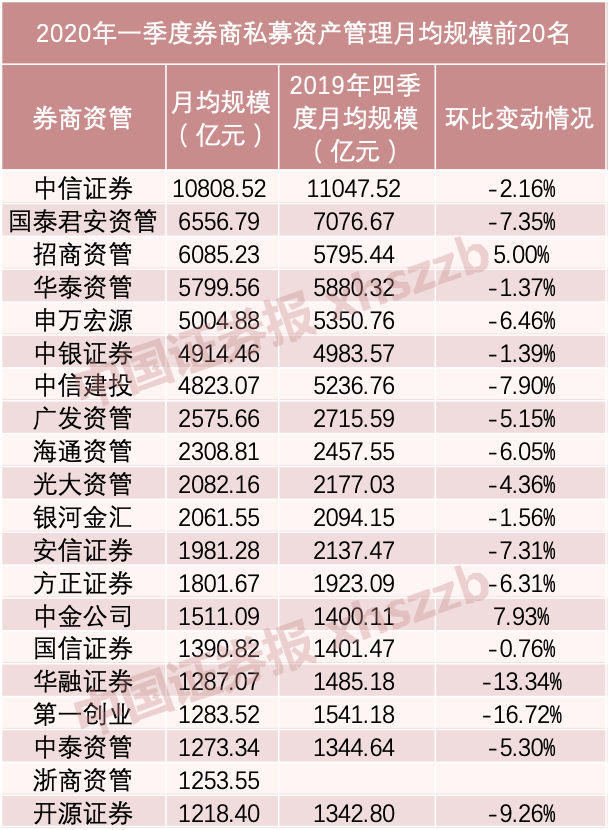

整体来看,2020年一季度资管规模排名前20券商,除1家无可对比数据外,共有17家月均管理规模较2019年四季度环比下滑,其中11家环比降幅超过5%,华融证券资管、第一创业资管环比降幅更是超过10%。

从单家规模看,中信证券以1.08万亿元规模位居第一,券商中资管规模超万亿元也仅此一家。国泰君安资管、招商资管分别居第二、三位,一季度月均资管规模均在6000亿元以上。华泰资管、申万宏源一季度月均资管规模均在5000亿元以上,分别居第四和第五位。

数据来源:中国证券投资基金业协会

招商证券、中金公司两家券商资管规模环比有所提升。2020年一季度,两家券商资管规模分别为6085.23亿元、1511.09亿元,较2019年四季度月均规模环比增加289.79亿元、110.98亿元,环比增幅都在5%以上。

从上榜“门槛”来看,2020年一季度较2019年四季度有所下降:2020年一季度排名第20的开源证券月均资管规模为1218.4亿元,而2019年四季度排名第20的长城证券月均资管规模为1291.29亿元。

根据中国证券投资基金业协会,2020年一季度月均规模指2020年一季度各月末证券公司私募资产管理规模的算术平均,不含证券公司管理的养老金。

主动管理转型效果显现

2018年落地的资管新规为券商推进资管业务改革指明道路,在持续压缩整体规模同时,主动管理规模占整体比重持续提升。

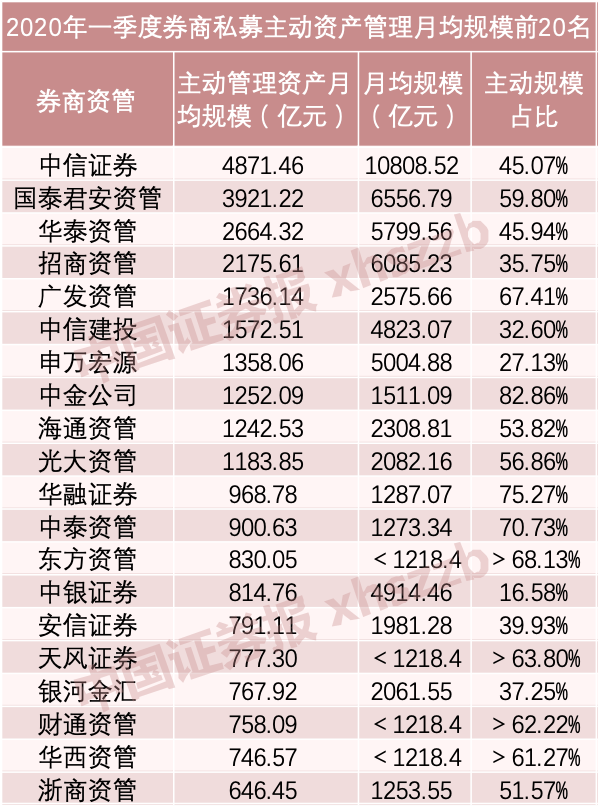

数据显示,2020年一季度主动资产管理月均规模前20的券商中,中信证券凭借4871.46亿元规模再居榜首,其一季度月均主动管理资产规模占整体规模的比重达到45.07%;国泰君安资管、华泰资管、招商资管分别位列第三至五位,其一季度月均主动管理资产规模均在2000亿元以上,占整体规模的比重也均在35%以上。

数据来源:中国证券投资基金业协会

主动管理资产月均规模排名前20的券商资管公司中,东方资管、天风证券、财通资管、华西资管一季度月均管理总规模未进入前20名。以此计算,其主动管理规模占整体规模的比重应都在60%以上。

包括上述4家在内,2020年一季度主动管理资产月均规模占资管业务整体规模的比重在50%以上的券商资管公司便达到12家。中金公司以82.86%的主动管理占比位居第一,华融证券、中泰资管主动管理规模占比均超过70%。

持续夯实主动管理能力

进入2020年,各大券商对于资管业务有了新的定位和认识,不少在之前披露的2019年年报中详细阐述了今年资管业务的发展目标和方向。

中信证券表示,资产管理机构需要坚持回归主动管理本源,培育资产配置、风险定价、产品服务创新能力,逐步完成净值化转型升级;2020年,公司资管业务将努力提升投研专业化、主动管理规模和权益产品规模,推动长期资金管理规模的稳健增长,同时优化客户开发体系,不断丰富产品种类、优化产品结构,推进客户开发的体系化和区域化。

招商证券表示,预计去通道、主动管理转型仍是资产管理行业主旋律,主动管理能力将成为资管机构核心竞争力。2020年公司将紧紧抓住大集合转公募的战略性机会,集聚整合公司渠道和客户资源优势,做好公募化运作相关系统改造和制度建设。

天风证券表示,资管业务方面,2020年公司将继续夯实固定收益类产品优势,在严控风险基础上,不断丰富产品线,持续做大资管产品规模,强化公司主动管理品牌。

中银证券表示,2020年公司将继续以传统固定收益投资为基础,持续提升权益和多策略投资管理能力,打造差异化竞争优势,大力发展主动管理业务;打造工具型指数系列产品,以量化手段助推主动管理;积极拓展客户覆盖面,抓住发展契机推进证券化业务,进一步助推公司资产管理业务发展。

海量资讯、精准解读,尽在新浪财经APP