每经专访税务总局原副局长许善达:把农村宅基地动员出来进入市场,创造财富_企业

每经记者:李彪

真知灼见>>

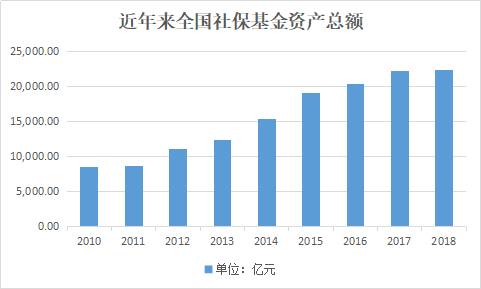

● 当前既要充实社保资金,也要降低缴费率。所以划拨国有资本,把缴费率降下来,最后要施行全国统筹。

● 要把消费税往零售环节挪,改革之后,把消费税划归地方,大概有1万多亿元。

● 中央与地方的关系,政府与企业的关系,政府与个人关系,会有一个巨大的调整。

● 当前我国税收制度的竞争力仍然不足,所以减税降费还要继续。

● 留抵税额已经是二十几年累计的存量,我们建议发国债全部退还。

● 现在应该考虑把农村的宅基地这部分资源动员出来,让其进入市场。

“2020年全国两会期间,您最关心什么问题?”

联办财经研究院专家、国家税务总局原副局长许善达在接受《每日经济新闻》(以下简称NBD)记者专访时脱口而出的就是:就业!

许善达说,政府工作报告提出,今年要优先稳就业保民生,“老百姓要是没有就业,没有收入,这是伤筋动骨的事。”

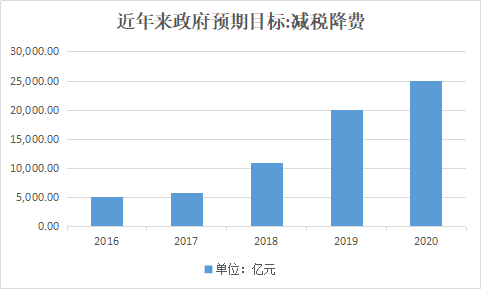

许善达认为,提高就业率,减税降费就是最有效的手段之一。

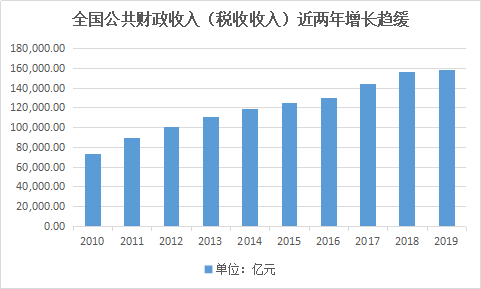

那么,减税降费会导致财政收入下降,如果财政收入吃紧,影响社保等民生领域支出怎么化解?中国减税降费的空间还有多大?哪些行业和领域迫切需要继续加大减税降费的力度……

数据来源:Wind

对这一系列问题,许善达都有自己的深度见解。

推动宅基地等更多资源进入市场

NBD:今年两会期间,您最关心的是什么话题呢?

许善达:疫情带来的矛盾主要还是复工、复产,老百姓就业,小微企业生存等问题。现在迫切需要解决的是中小企业的生存问题,中小企业发展关系到居民收入。

如果居民没有收入,消费上不去,内需也将受阻。

相对而言,大企业的发展压力要小很多,因为大企业有能力去参与一些大项目的建设,比如新基建、高铁、城市轨道交通等项目,能够较好地解决企业发展的问题。

所以我觉得今年全国两会最紧迫的事,就是怎么让普通老百姓能够度过疫情,能够实现平稳就业。

要解决当前的就业问题,需要调集相关资源,而基层往往缺乏资源,资源必须从全国的各个层面来筹集。今年政府工作报告提出,今年要优先稳就业保民生。

老百姓要是没有就业,没有收入,这将是伤筋动骨的事。

在企业减负方面,减税降费已经减轻了企业很多负担,取得了不错的成效。但是,对就业的推动力度还不够,还需要加大力度。

可以考虑采取一些措施,比如减税时间是不是还可以延长,有的地方是不是可以增加财政补贴等。

数据来源:Wind

NBD:您提到了调集资源,在推动经济发展上,还有哪些潜力资源呢?

许善达:现在还有很多没有完全进入市场的资源,包括土地特别是农村的宅基地等,尚未很好地进入市场。现在应该考虑把这部分资源动员出来,让其进入市场。

一旦把这部分有价值的资源动员起来,经济的增长就不仅是原来资源本身推动增长,而是有新的资源注入后带来的增长,这是我们国家现在一个非常重要的发展战略。

最近国家出台文件,提到了关于宅基地的三权分置等问题,原来只是农村集体土地提到三权,这次宅基地也提到三权,目的就是在发展过程中,要挖掘出一部分还没有进入市场的资源。一个是要让原有资源怎么创造财富,另一个是要让新增的资源怎么创造财富,这就是中国现在的优势之一。

判断税负高低主要依据之一是经济竞争力

NBD:近年来,我国一直在推进减税降费工作。如何来判断企业税负是轻还是重呢?

许善达:党的十八大之后的最初两三年,中央出台的多份文件中提到宏观税负时,所用的表述基本都是“稳定宏观税负”。对此,专家们意见不一,当时争论得也比较激烈。

宏观税负到底是高还是低?

有学者提出,按照世界银行统计数据,中国宏观税负水平比其他国家低,应该提高。

也有学者提出,中央当时认为宏观税负水平是合适的,所以提出稳定,既不要降低也不要提高。

我的理解不是这样,我认为当时说稳定,是要留时间来思考。

实际上,上海2012年开始试点营改增,营改增就是减税;包括2008年“两法合并”——企业所得税外资和内资合并,2009年全国购进机器设备税款允许抵扣,这都是减税措施。

上海营改增试点还不到半年,就有很多地方打报告,也要求推行营改增。积极推动营改增最典型就是苏州市。

举个例子:

原来苏州的广告企业要交营业税,苏州的公司如果找当地广告公司做业务,开营业税发票不能抵扣,但找上海的广告公司做业务可以开增值税发票,发票能抵扣,可以减轻企业的税。

所以苏州的很多公司把广告业务转移到上海,上海市收了税,抵扣发票却到苏州去做抵扣,结果苏州的广告公司业务减少,营业税减少,而上海收税到苏州抵扣的增加,税收减少,等于是“一枪两眼”。

随后,营改增在全国试点马上推开,从税负上都降低了,从一开始在几个行业试点,到2016年扩大到所有行业。

虽然营改增刚开始试点的时候,中央仍然强调是稳定宏观税负,但这个措施实质上已经是降低税负的一个措施。

税负是不是偏高,判断的依据是什么?

很多专家拿中国的所谓宏观税负统计数据跟外国的统计表去比,拿中国的口径跟其他国家和地区比较,这个方法我认为不对。

比如说北欧一些国家的宏观税负达到50%多,但这些国家都是高福利国家,政府支出的结构与我们完全不一样。二者做对比肯定不科学。

我觉得有4个因素来决定宏观税负的高低:国家安全,居民福利,行政管理,经济竞争力。

现在经济竞争力的因素在整个判断宏观税负里的作用要比过去大得多。

社保支出责任涉及央地关系调整

NBD:减税降费短期内会带来财政压力,会不会增大政府在社保等民生领域的财政支付压力呢?中央与地方的财税体制会发生什么变化?

许善达:1998年我国推动社保制度改革的时候,受制于当时的财政压力,没有实行全国统筹,而是分省统筹,有些地方还分市县统筹。这个体制一直持续到现在。

要破解社保资金不足的问题,现在定了几条渠道,比如划拨国有资本。单靠征收社保费来解决社保的支付问题,恐怕是解决不了的。

现在领社保的人当中,因为历史的原因,很多人在职的时候,其企业和个人都没有交社保,那部分钱当时变成了国有资本,因此这一部分钱需要由国有资本来补偿一部分。

不管是央企还是地方国企,划的钱全部放在一个池子里面,这就涉及中央、地方的关系调整,现在10%的划拨要集中放在一个池子里面。

当前既要充实社保资金,也要降低缴费率。

我们现在的社保缴费率还是比国外的高,所以划拨国有资本,把缴费率降下来,最后要施行全国统筹。

数据来源:Wind

全国统筹就意味着支出责任转移到中央,地方减轻了支出压力。

所以支出责任上收,这是中央、地方关系一个重大的调整,是由降社保费率引起的,是中央、地方收入调整非常重要的领域。

在税收收入方面,原来央地增值税按75%、25%的比例来分配,营业税都归地方,现在营业税并在里头,变成五五分成了,这也不是长久之计,当时中央定的是这个办法搞2~3年,后来看2-3年不够,决定延长。

但是,增值税五五分成也不是目标。

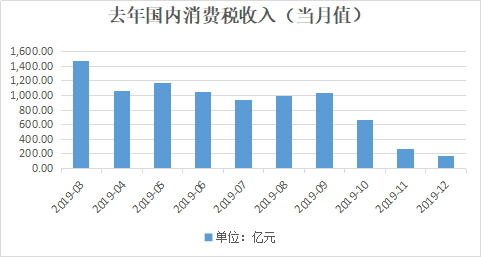

如今有新的规划,要把消费税往零售环节挪,现在消费税是在生产环节、批发环节征收,比如汽车厂交消费税,买车的人不用交消费税,以后把税挪到零售环节,降低了生产厂商的融资成本,而且收税的范围也发生改变,原来是谁生产汽车谁交税,现在是谁卖汽车谁交税。

由此一来,整个税收收入结构会出现大的变化。

改革之后,把消费税划归地方,大概有1万多亿元,这样相当于弥补了原来归地方所有的营业税的损失,大约也是1万多亿元。

数据来源:Wind

这样的话,增值税还应考虑恢复由中央拿到比较高的份额,但前提是消费税要给地方。

我觉得税收的结构一变,财政支出的结构一变,整个中央与地方新的财税体制就形成了。

发国债退还全部留抵税款 减轻高科技重资产企业负担

NBD:您觉得财税体制的调整需要多长时间能完成?继续减税降费还有多大的空间?

许善达:我认为是从营改增开始,特别是从降低宏观税负开始,中国财税体制,包括中央与地方的关系,政府与企业的关系,政府与个人关系,会有一个巨大的调整,在未来几年之内应该能完成调整。

具体说到降低宏观税负,学术界又有一些不同的声音。

有些专家认为当前已经不能再降了,因为疫情造成税收出现负增长。

这里就涉及一个判断,即在中国企业竞争力和财政需要之间,能不能找到一个新的平衡点。

当前的全球化出现很多新情况,我们要想维持经济增长,就得考虑企业的国际竞争力。

现在,我们要跟美国、欧洲、日本等发达国家竞争,从这一点来说,当前我国税收制度的竞争力仍然不足,所以减税降费还要继续。

这里还涉及两个方面:

一种措施叫减税,就是税减了就不要了;

还有一种措施不是减税,而是推迟收税时间。

推迟收税时间,只是暂时不用上缴政府,以后还需要缴纳。

比如:最重要的一项就是增值税留抵税额退税,留抵税额已经是二十几年累计的存量,2018年到2019年,两年都是用当年的一般预算收入来退一部分,但这个力度仍不够,不但存量退不了,连增量都退不完,也就是当年还在增长。

但是这一条对高科技、重资产企业影响很大。

高科技、重资产企业一般科技技术含量高,建设时间周期长,一般都得3~5年。

有的企业计算,从开始建设到最后把留抵税额都能够冲掉,前后大约需要10年,在这10年间,企业就得承担这部分融资压力,提高资产负债率,增加融资成本。

所以,国家已经决定要改成退税,但现在的办法都是用一般预算收入来退的。

当前政策层面鼓励高科技重资产企业发展,但原有的政策对这些企业的负面影响还比较大。

为什么有的企业认为获得感不强,主要有两个原因:

一是增值税的征收率比营业税高;

第二条就是留抵税款,增加速度太快,把减税红利给冲掉了,所以现在提出来要进行改革。

这个问题如果不解决,相当于政策落实不下去,等于每年留抵税款还在增长。

为此我们提了一个报告,既然它是历史存量,建议发行国债,因为留抵税款退税对当年财政收入是减税措施,但是从长期看不是个减税措施,只是把企业预缴税款退还了,以后还要收。

我们提出特种国债或者专项国债,发了国债全部退还,把企业留抵税款政策废了,然后国债利息由国家承担,具体由中央政府和地方政府分担。

我们计算过,如果由政府承担这部分费用,也就是百亿数量级的利息,但企业承担这个利息则是上千亿的,这相当于从整个国民经济中能节约好几百亿元的成本,这就使企业负担减轻了,特别是高科技重资产企业就轻得多了。

有一条是可以肯定的,如果不用发国债来解决,用一般预算退税,这一难题恐怕很难解决。

此外,在减税降费方面,除了留抵退税,还有研发投入,一些发达国家税前抵扣达到200%~300%,我们原来大约是150%,后来增加到175%,但仍比发达国家低得比较多。

研发投入是科技创新的重要资源。发达国家原本研发投入就比较多,如果我们的科技企业比发达国家的企业税负更重,那么企业的竞争力也就更差,这就不利于创新。要克服这一难题,也要从减税降费方面来下手。

每经记者 李彪

编辑:陈旭 易启江

视觉:刘阳

排版:易启江 杨诗涵

每日经济新闻