Vendita allo scoperto: Cos’è? Come funziona?

La vendita allo scoperto è il processo mediante il quale si vende un bene di cui non si è proprietari, puntando sul fatto che il prezzo scenda per poi riacquistare il bene in un momento futuro ad un prezzo più basso e lucrare sulla differenza. Ma come funziona questo processo? Per quali tipi di finalità viene impiegata? E quali sono i limiti?

by Danilo FieniA più di un investitore/trader sarà sicuramente capitato di intuire che i prezzi di un determinato strumento finanziario, in un determinato momento, stavano per invertire la tendenza nella direzione di un ribasso: come sarebbe possibile trarre vantaggio da questa dinamica dei prezzi?

La vendita allo scoperto (o in inglese short sell) è il processo mediante il quale si vende un bene (in questo caso è uno strumento finanziario come può essere un’azione) di cui non si è proprietari, puntando sul fatto che il prezzo scenda per poi riacquistare il bene in un momento futuro ad un prezzo più basso e lucrare sulla differenza: l’eventuale guadagno sarà quindi dato dalla differenza fra il prezzo della vendita allo scoperto e il prezzo più basso del futuro acquisto.

Dato però che in caso di sbagli possono essere provocati grandi danni, e dato che tale tipo di transazioni possono innescare flash crash dei mercati, dal 2008 sono state imposte delle restrizioni. La storia insegna che i mercati azionari americani -i più liquidi e più ampi al mondo- soffrono di un bias rialzista di lungo periodo (da qui il termine long, perché il rialzo del mercato dura nel tempo), mentre le fasi di ribasso dei mercati finanziari hanno una durata più breve (da qui il termine short) e sono meno numerose delle fasi ascendenti.

Se sei venditore allo scoperto di un azione e la posizione si gira contro (ossia il prezzo sale) puoi perdere più di quanto investito (anche se nella pratica vi sono dei limiti) mentre, se l’azione va dalla parte giusta (ossia il prezzo scende), puoi teoricamente guadagnare al massimo il 100% (in caso di fallimento della società di cui si è “scommesso sul ribasso”).

Il caso forse più famoso di shorting si è verificato nel settembre 1992, quando l’investitore George Soros ha realizzato un guadagno di circa $1 miliardo di dollari dopo aver intuito che la sterlina britannica sarebbe crollata durante il periodo di uscita dal meccanismo di tasso di cambio europeo. Nel 2007, il manager americano di hedge fund John Paulson ha investito in Credit Default Swap scommettendo sulla caduta del mercato americano dei mutui subprime, producendo un guadagno di circa 4 miliardi di dollari

Funzionamento ed Utilizzo

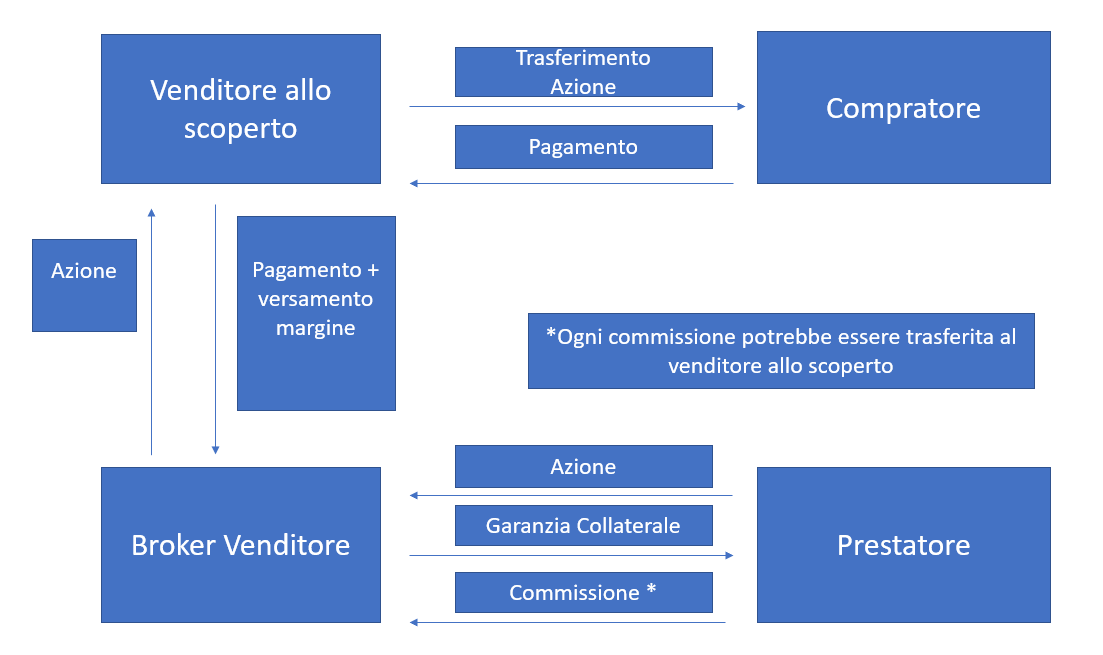

Se il titolo effettivamente non è posseduto come è possibile venderlo? Nella pratica un broker prende a prestito il titolo da vendere allo scoperto da un terzo prestatore che in cambio chiede delle garanzie ed una remunerazione; altre volte è proprio il broker a prestare il titolo se lo detiene.

Lo stesso viene poi rivenduto dallo short seller, che poi dovrà riacquistarlo in un momento futuro per lucrare l’eventuale differenza positiva e restituirlo al legittimo proprietario.

Dato che non viene prestata una somma di denaro ma un titolo, comunque il possessore dovrà essere remunerato sotto forma di una sorta d’interesse, che aumenterà all’aumentare del tempo di detenzione della posizione di vendita scoperta.

Speculazione

La motivazione più intuitiva del suo utilizzo è quella della speculazione. Traendo vantaggio dalla discesa delle quotazioni è possibile realizzare guadagni anche nel caso in cui i mercati stiano scendendo. A seguire un esempio grafico.

Se fossimo stati abili a scovare questa inversione di tendenza, avendo venduto allo scoperto 1000 azioni di Brembo a 13,47 euro il 15 novembre 2017 circa, per poi riacquistarle ipoteticamente a fine settembre 2019 ad un prezzo di 11,06 euro, avremmo potuto ottenere un profitto di 1000 x (13,47 – 11,06) = 2.410 euro.

Ma se non avessimo azzeccato l’inversione di tendenza? Spesso gli investitori sono soggetti ad una distorsione del comportamento umano teorizzata dalla finanza comportamentale (ossia quella branca che applica la psicologia alla finanza per indagare sui meccanismi psicologici che guidano le decisioni d’investimento), tale per cui non si riesce ad accettare di aver commesso un errore nell’investimento, facendo correre la posizione nella speranza di poter assistere ad un recupero delle perdite conseguite finora. Ciò ha provocato gravi danni ai portafogli. In caso di posizioni long la perdita è limitata al capitale investito mentre in posizioni di short sell si può perdere anche più del capitale iniziale.

Copertura

Un’altro utilizzo meno intuitivo delle vendite allo scoperto è una procedura chiamata Hedging o copertura, consistente nella possibilità di proteggere un investimento o un portafoglio.

Se si hanno un certo numero di posizioni lunghe in portafoglio, si può scegliere di proteggerle dall’andamento avverso dei mercati coprendosi con delle posizioni corte.

Ad esempio, se si possiedono una serie di titoli azionari che compongono e replicano l’indice Ftse Mib, si può utilizzare un contratto derivato per tenere una posizione corta sull’indice; in tal modo ci si copre contro andamenti avversi del mercato di riferimento.

In tal caso però la finalità della posizione short è quella di ridurre il rischio, e non di speculare aumentandolo. Si tratta quindi di un utilizzo in generale più consapevole e virtuoso della short sell rispetto al mero interesse speculativo.

Supponiamo che un investitore abbia un portafoglio composto da titoli azionari che fanno parte dell’indice FTSE Mib, e dal valore di 50.000 euro. Dato che le aspettative sono di rialzo l’investitore preferisce detenere la posizione speculativa lunga.

Se tuttavia decide di coprirsi contro il rischio di un andamento avverso del mercato dovrà aprire una posizione di vendita allo scoperto del mini future sul FTSE Mib ossia il Mini-FIB. Tale contratto è quotato 24.800 punti. Vendere allo scoperto due Mini-FIB (il cui valore per punto è di 1 euro), vale a dire avere una posizione corta di 49.600 euro, che bilancia quasi perfettamente il valore del portafoglio di titoli.

Se dopo un pò di giorni delle notizie negative sul settore finanziario causano un’importante discesa dei prezzi azionari, ipotizzandola per il 10%, anche Il FTSE Mib scende del 10% così come i titoli presenti nel nostro portafoglio. In tal caso il valore del portafoglio scenderà a 45.000 euro, registrando una perdita di 5.000 euro. Il MiniFib quoterà ora a 22.320 punti e la differenza fra il suo valore iniziale e l’attuale quotazione (ossia 2.480 punti) porterà ad un profitto di 4.960 euro (perché si tratta di due contratti). In tal caso la perdita cumulata sarà solamente di 40 euro invece che di 5.000 euro.

Arbitraggio nell’High Frequency Trading

Tramite l’acquisto e la vendita simultanea di strumenti finanziari collegati (es. azioni e derivati) è possibile sfruttare il disallineamento dei prezzi relativi sui diversi mercati al fine di ottenere un profitto.

Limiti allo short selling

- Nel caso in cui durante l’operazione, il titolo distribuisse dividendi o altri utili soggetti a ritenuta (che causano una discesa del prezzo), l’intermediario può applicare una commissione straordinaria pari massimo all’importo del dividendo o dell’utile distribuito

- Il broker può chiudere anticipatamente la posizione short del cliente in caso di operazioni societarie come ad esempio un aumento di capitale.

- la riduzione del prezzo delle azioni implica l’uso di denaro preso in prestito, ossia di una negoziazione a margine. Proprio come quando si va long sul margine, è facile che le perdite sfuggano di mano perché è necessario soddisfare il requisito minimo del margin. Se il conto di trading scende sotto questo livello, il broker effettuerà una margin call, ovvero sarai a mettere più denaro o liquidare la posizione.

Vendite allo scoperto, crisi finanziaria e regolamentazione

Dopo il crac di Lehman Brothers a settembre 2008 la Consob, così come numerose altre autorità di vigilanza di paesi avanzati ed emergenti, hanno adottato alcuni regolamenti per disciplinare e limitare il fenomeno dello short selling, ritenuto potenzialmente dannoso per la stabilità del mercato finanziario. La ratio era quella di prevenire possibili attacchi ribassisti che avrebbero potuto generare un ulteriore crollo delle quotazioni azionarie dei titoli italiani e, in particolare, dei titoli delle società finanziarie, probabili target degli speculatori poiché proprio le istituzioni finanziarie erano considerate le società più esposte alla crisi.

Il primo di questi regolamenti viene emanato dalla Consob il 22 Settembre 2008 (Delibera n. 16622): prevede il divieto di naked short selling su tutti i titoli azionari di imprese bancarie e società assicurative quotate sul mercato italiano. Con la successiva Delibera n. 16645 del 1 Ottobre 2008 vengono poi vietate entrambe le forme di short selling (covered e naked, covered quando al contempo si detiene una posizione long uguale ed opposta), sempre sugli stessi titoli.