股市代言经济?揭开美股暴涨背后的惨况

by 郭明煜美股投资者可能赚得盆满钵满,但美国企业正岌岌可危。

本周三(11月27日)美国经济分析局(BEA)发布了最新的GDP报告,修订了第三季度GDP估算初值。与此同时,第一轮的公司利润数据也已新鲜出炉。我们是时候重新审视公司利润了。

首先,第三季度的实际GDP几乎没有变化,从大约1.90%(连续的复合年增长率)上修为略高于2.10%,这两个数值无论哪个几乎都与第二季度未修正的1.99%相当。

但相较于2017-18年,增速还是在放缓。大家都想知道的是,这次放缓真正意味着什么?是美国经济在去年经历一次小通胀后恢复了它的一般潜力?抑或是它从通货膨胀转变为比经济低迷还要更危险的一种状态?

四年前的情形是后者,但鲍威尔与他的团队却认为这一次是前者。鲍威尔声称,受税收改革和略微有利的全球条件提振,2018年的经济迎来一场小复苏。而2019年的劳动力市场强劲,年底一些未知而短暂的“变化”也将会支撑经济,在最坏的情况下美国经济也能维持在平均水平。

但事实上,为了实现这一目标,劳动力市场必须真正强大起来,只是失业率数据好看还远远不够,而公司利润情况就与此息息相关。任何情况下,企业增加劳动力的意愿强弱都与他们的利润多少有关。收入增长带动利润增长,利润增长意味着更高的雇佣率。收入如果没有增长,利润问题随之而来,公司的雇员自然会减少许多,这是显而易见的道理。

过去,随着经济收益的加速增长,工资增长的速度也会随之加快。但是,经济分析局的收入数据表明,如今它们不仅没有加速增长,还在2014年就早早达到了峰值水平。此后利润增长一直处于停滞状态,甚至有所下降。

这一现象与劳工统计局(BLS)多年来的报告几乎完全吻合。唯一的区别是,主流媒体没有对此进行报道,相反,无论情况有多糟,媒体们总是将劳动力市场描述为“强劲”。

实际上今年的劳动力市场比去年还要疲软,这里主要指的是实际就业增长,但数据还要等到明年2月才能公布。美联储联邦公开市场委员会(FOMC)已在上次政策会议上承认,2018年的劳动力市场表现并没有像宣传的那么好,而2019年的劳动力市场也很可能比2018年还要疲弱。

经济分析局的数据向我们提供了这背后的理由。尽管鲍威尔一直在谈论强劲的经济,他却无法影响公司的利润表。如果经济分析局的数据是以公司实际盈利状况为依据的,那么难怪实际的劳动力市场表现会与鲍威尔所谈论的完全不同。

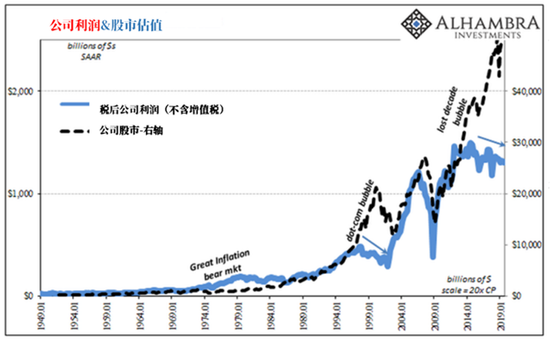

美联储主席真正能影响的是股市估值。由于鲍威尔的举动以及“税制改革”的暂时影响,股市大佬们争相回购股票。这种情况下,即使经济收益不增加,股价也绝对会升。根据经济分析局的利润估值,自2012年推出QE3以来,公司利润已下降了8%。但是,美联储数据显示,在同一时期,公司股票的价格暴涨,上升幅度将近90%。

从公司的利润角度来看,美国经济并没有恢复,也没有在加速增长,反而更像是永远不会复苏。但从股市来看,经济还是有复苏的希望的,只是迟早的问题。

在此关头,大多数人通常会问,如果经济状况如此糟糕,为何股市会屡屡创下历史新高?答案很简单:即便收益没有增加,央行们还是成功地让股票投资者自欺欺人,相信量化宽松发挥了作用,在过去几年里带来了真正的经济繁荣,而这种繁荣将(以某种方式)创造收益。

但事实上,由于缺乏宏观经济和利润的增长,美国公司正岌岌可危。在过去的五年中,如果企业的利润并没有真正增长,那么现在他们的实力就会被大大高估。这就是为什么僵尸企业的存在突然在今年和去年被承认了。因为如果公司从实际繁荣中获得了真正的增长,僵尸企业就不会存在。

当这些僵尸般的企业被迫面对自身真实的收入状况时,这会演变成一个更加棘手的问题。如果经济分析局对他们的未来下场估计正确的话,经济衰退或许是这种情况的最终归宿。“僵尸股市泡沫”或许是对这一情况最贴切的描述。

来源:金十数据